“Yo lo pongo en un certificado en el banco que ahí están seguros” fue lo que escuché de uno de mis clientes durante una sesión de asesoría financiera. Hablábamos sobre las diferentes alternativas para hacer que su dinero produzca. Y, en la afirmación que hizo le pregunté si él creía que todos los certificados de depósito son seguros. Y su respuesta fue sí. Hoy en Rexi respondo a esta interrogante.

El riesgo en las inversiones

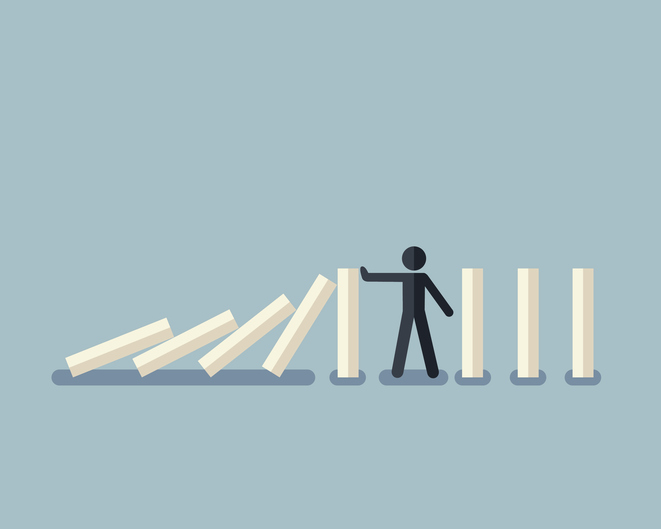

Toda inversión implica un nivel, aunque sea mínimo, de riesgo. Esta es una realidad que no solemos tomar en cuenta a la hora de abrir un certificado de depósito. Ya que se da por sentado que “lo cualto’ tan seguro” y eso no necesariamente responde a la realidad.

De hecho, durante el período 2004-2008 se presentó un colapso en el sistema financiero nacional en donde varios bancos fueron afectados; creando niveles altos de inestabilidad financiera.

A todo esto, el riesgo es todo aquello adverso al propósito original; en español, cuando lo que debe salir bien, sale mal. Y eso, en los certificados financieros es una realidad que debes ponderar. No obstante, el Estado ha tomado cartas en el asunto, para que lo que sucedió en años anteriores no se vuelva a repetir.

¿Cómo saber en qué certificados invertir?

Partiendo de que toda inversión implica riesgo, la pregunta natural que surge es ¿Cómo saber en qué certificados invertir? En otras palabras ¿Dónde poner los chelitos que estén más seguros?

Esas dos preguntas tocan un principio básico de toda inversión. En la medida en que tengas menos riesgos, verás menor rentabilidad. Lo que se traduce en que mientras más seguro esté tu dinero, ganarás menos dinero. Por lo tanto, a la hora de elegir, debes analizar qué tanto estas dispuesto a arriesgar en tal o cual inversión.

Para esto te presento algunas pautas que te pueden servir como punto de referencia a la hora de tomar esta decisión.

Encuentra el certificado que más se adapte a lo que estás buscando aquí.

Confirma que ese banco está regulado por la superintendencia

No todo lo que brilla es oro y se sabe de varios casos de “financieras” que no están reguladas y que funcionan recibiendo fondos de personas, por lo tanto, lo primero que tienes que verificar es que esa entidad cumple con los estándares regulatorios. Para eso solo tienes que acceder a la página de la Superintendencia de Bancos y confirmar.

Todas las entidades que aparecen en Rexi están reguladas por la SIB. Para conocerlas puedes ir aquí.

El propósito define el riesgo

En este caso en particular, más allá del perfil, el propósito de tu inversión define el riesgo. Esto quiere decir que si tu inversión es para acumulación, entonces implica tiempo, por ende debes buscar la más segura. Si por el contrario es para generar dinero líquido, puedes sortearlo.

Investiga sobre esta institución

Por último has tu tarea e investiga todo lo que puedas. La plataforma Rexi te permite evaluar el riesgo de ese tipo de inversiones, de manera que puedes tener una panorámica más acabada de qué puedes esperar del mercado financiero.

Descubre cómo funciona nuestro sistema de medición de riesgo.